El coste de tu hipoteca está actualmente afectado por una serie de variables del mercado. Estas variables influyen directamente en el tipo de interés y, en consecuencia, en el incremento de las cuotas mensuales de tu hipoteca que no puedes asumir actualmente.

ĂŤndice de contenidos

Variables que afectan a la subida del coste de las hipotecas

Desde aquà vamos a detallar las variables clave que afectan al incremento del coste de las hipotecas en España actualmente:

1. Tipo de interés de referencia

EurĂbor u otros Ăndices:

JULIO 2024: El valor actual del Euribor es de 3,564%.

El EurĂbor, o Euro Interbank Offered Rate, es un tipo de interĂ©s de referencia en el mercado financiero europeo. Este tipo de interĂ©s se utiliza como punto de referencia para calcular los intereses en una variedad de productos financieros, siendo uno de los más comunes los prĂ©stamos hipotecarios de tipo variable.

Las hipotecas variables están vinculadas a tasas de referencia como el EurĂbor. Las fluctuaciones en estos tipos de referencia influyen directamente en el tipo de interĂ©s de las hipotecas en España y, por lo tanto, en los pagos mensuales y en el incremento de sus cuotas.

| Datos Medios EURIBOR | |

|---|---|

| MEDIA PROVISIONAL DEL MES | 3,582 |

| JUNIO 2024 | 3,650 |

| MAYO 2024 | 3,680 |

| ABRIL 2024 | 3,703 |

| MARZO 2024 | 3,718 |

| FEBRERO 2024 | 3,671 |

| ENERO 2024 | 3,686 |

| DICIEMBRE 2023 | 3,679 |

| NOVIEMBRE 2023 | 4,022 |

| OCTUBRE 2023 | 4,160 |

| SEPTIEMBRE 2023 | 4,149 |

| AGOSTO 2023 | 4,073 |

| JULIO 2023 | 4,149 |

2. El TIN y el TAE

El EurĂbor influye en el TIN (Tipo de InterĂ©s Nominal) y el TAE (Tasa Anual Equivalente) de los productos financieros, especialmente en los prĂ©stamos hipotecarios en los que se utiliza como referencia.

Desde aquà te explicamos cómo afecta cada uno de estos conceptos a tu préstamo hipotecario:

- TIN (Tipo de InterĂ©s Nominal): El EurĂbor influye directamente en el TIN de los prĂ©stamos hipotecarios de tasa variable. El TIN es el tipo de interĂ©s básico que se aplica al prĂ©stamo antes de considerar otros costos y comisiones. Cuando un prĂ©stamo hipotecario se establece con una tasa de interĂ©s variable vinculada al EurĂbor, el TIN se ajusta periĂłdicamente en funciĂłn de las variaciones del EurĂbor. Si el EurĂbor sube, el TIN del prĂ©stamo tambiĂ©n aumentará, lo que resultará en pagos mensuales más altos. Por el contrario, si el EurĂbor baja, el TIN y los pagos mensuales disminuirán.

- TAE (Tasa Anual Equivalente): La TAE tambiĂ©n se ve afectada por el EurĂbor, aunque de una manera más integral. La TAE incluye no solo el TIN, sino tambiĂ©n otros costos asociados al prĂ©stamo, como comisiones, gastos de apertura y seguros. Cuando el EurĂbor experimenta cambios, afecta directamente al TIN, lo que, a su vez, afecta a la TAE. Si el EurĂbor sube, tanto el TIN como la TAE aumentarán, lo que significa que el costo total del prĂ©stamo será más alto.

Por otro lado, si el EurĂbor baja, tanto el TIN como la TAE disminuirán.

En resumen, el EurĂbor influye en el TIN y la TAE de los prĂ©stamos hipotecarios de tasa variable. Esto significa que las fluctuaciones del EurĂbor tienen un impacto directo en la tasa de interĂ©s básica del prĂ©stamo (TIN) y en la medida más completa de su costo (TAE), lo que a su vez afecta a los pagos mensuales y al costo e incremento total del prĂ©stamo. Por lo tanto, es importante que los prestatarios estĂ©n al tanto de los cambios en el EurĂbor, ya que pueden tener un impacto significativo en sus prĂ©stamos hipotecarios.

3. Tipos de interés para las hipotecas

Tipo de interés Fijo

En un préstamo hipotecario con tipos de interés fijos, estos se mantienen constantes durante toda la duración del préstamo, lo que generalmente es entre 15 y 30 años en España. Esto significa que los pagos mensuales son predecibles y no cambian, lo que proporciona estabilidad al prestatario. Sin embargo, los tipos de interés fijos tienden a ser más altos en comparación con los tipos de interés iniciales de los préstamos hipotecarios de tipo variable.

Tipo de interés Variable

Los prĂ©stamos hipotecarios de tipo variable están vinculados a los tipos de interĂ©s de referencia, como el EurĂbor, y pueden cambiar periĂłdicamente segĂşn las fluctuaciones de estos tipos de interĂ©s. Por lo tanto, los pagos mensuales pueden aumentar o disminuir a lo largo del tiempo. Estos prĂ©stamos suelen comenzar con tipos de interĂ©s más bajos que las hipotecas de tipo fijo, pero conllevan un riesgo de aumentos en los pagos si los tipos de referencia suben, como lo que está pasando actualmente.

4. PolĂtica monetaria del Banco Central

Las decisiones de polĂtica monetaria del banco central de tu paĂs (en el caso de España, el Banco de España) influyen en las tasas de interĂ©s. Un aumento en la tasa de interĂ©s de referencia del banco central generalmente conlleva un aumento en las tasas de interĂ©s en el mercado, lo que afecta directamente a las hipotecas.

5. InflaciĂłn

Es el aumento generalizado y sostenido de los precios en una economĂa durante un perĂodo prolongado. En otras palabras, la inflaciĂłn es el resultado de un incremento constante en el IPC (ĂŤndices Precio al Consumo) y afecta a la mayorĂa de los bienes y servicios en una economĂa.

La inflación puede tener un impacto en las tasas de interés. Los bancos centrales a menudo aumentan las tasas de interés para combatir la inflación. Esto puede resultar en tasas de interés hipotecarias más altas, como las que tenemos actualmente.

¿Qué es el IPC?

El IPC es un indicador que se utiliza para medir la variaciĂłn de los precios de un conjunto especĂfico de bienes y servicios que consumen los hogares en un paĂs durante un perĂodo de tiempo determinado.

6. Oferta y demanda del mercado de crédito

La oferta y demanda de préstamos y crédito en el mercado financiero también pueden influir en las tasas de interés. Si la demanda de préstamos es alta, es más probable que las tasas aumenten.

7. SituaciĂłn econĂłmica y polĂtica

Factores econĂłmicos, polĂticos y globales pueden afectar las tasas de interĂ©s. Crisis econĂłmicas, eventos polĂticos importantes o crisis internacionales pueden influir en las decisiones de los bancos centrales y, en consecuencia, en las tasas de interĂ©s.

8. Plazo del préstamo

El plazo de un prĂ©stamo hipotecario se refiere al perĂodo de tiempo durante el cual se pagará el prĂ©stamo. En España, los plazos comunes varĂan entre 15 y 30 años, aunque plazos más cortos o más largos tambiĂ©n son posibles. Plazos más largos pueden resultar en pagos mensuales más bajos, pero a lo largo del tiempo se pagará más en concepto de intereses.

9. Entidad financiera

Diferentes entidades financieras en España pueden ofrecer tasas de interĂ©s ligeramente diferentes para prĂ©stamos hipotecarios. Cada banco o entidad financiera tiene su polĂtica de tasas y condiciones. Es importante comparar las ofertas de varios prestamistas para encontrar la opciĂłn que mejor se adapte a tus necesidades y calificaciĂłn crediticia.

10. CalificaciĂłn crediticia del prestatario

La calificación crediticia del prestatario desempeña un papel crucial en la determinación del tipo de interés que se le ofrecerá en un préstamo hipotecario.

Los prestatarios con una buena calificación crediticia suelen recibir tipos de interés más bajos, ya que se considera que representan un menor riesgo para el prestamista (el banco). Por otro lado, los prestatarios con calificaciones crediticias más bajas pueden enfrentar tipos de interés más altos o incluso dificultades para calificar para un préstamo hipotecario.

Es importante que los compradores de vivienda en España evalúen cuidadosamente todas estas variables mencionadas al considerar un préstamo hipotecario.

La elección entre un tipo de interés fijo o variable es fundamental para protegerse de posibles subidas en las cuotas mensuales de en las hipotecas que no vamos a poder asumir como ocurre actualmente en millones de hogares en España, el plazo del préstamo y la entidad financiera influyen directamente en el incremento de los pagos mensuales y en el costo total del préstamo a lo largo del tiempo. Además, mantener un buen historial crediticio puede ayudar a obtener tipos de interés más favorables.

SOLICITE INFORMACIĂ“N

Si no puedes pagar tu hipoteca y necesitas asesoramiento profesional para analizar las diferentes opciones que tienes ponte en contacto con Atalanta y Abogadas para el estudio de viabilidad gratuito. Podemos ayudarte.

CĂłmo calcular la cuota de una hipoteca

Calcular la cuota mensual de una hipoteca puede parecer complicado, pero conociendo los componentes y la fĂłrmula adecuada, se puede hacer de manera relativamente sencilla. A continuaciĂłn, se detalla el proceso paso a paso:

Componentes clave

- Principal (P): Es el importe del préstamo hipotecario.

- Tipo de interés (i): Es el tipo de interés anual del préstamo dividido entre 12 (para obtener el tipo mensual). Se expresa como un decimal. Por ejemplo, un tipo de interés anual del 5% se convierte en 0,05 / 12 = 0,004167 mensual.

- NĂşmero de pagos (n): Es el nĂşmero total de pagos mensuales durante la vida del prĂ©stamo. Se calcula multiplicando el nĂşmero de años del prĂ©stamo por 12. Por ejemplo, para un prĂ©stamo a 30 años, n serĂa 30 * 12 = 360.

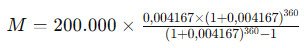

FĂłrmula para calcular la cuota mensual de la hipoteca

La fĂłrmula para calcular la cuota mensual de una hipoteca es:

Donde:

- MMM es la cuota mensual.

- PPP es el principal del préstamo.

- iii es el tipo de interés mensual.

- nnn es el nĂşmero total de pagos.

Ejemplo de cálculo de cuota hipotecaria

Supongamos que estás tomando una hipoteca de 200.000 € a un tipo de interés anual del 5% con un plazo de 30 años.

- Principal (P): 200.000 €

- Tipo de interés mensual (i): 0,05 / 12 = 0,004167

- NĂşmero de pagos (n): 30 * 12 = 360

Calculamos los valores intermedios:

- (1 + 0,004167) elevado a la 360 = 4,467744

- 0,004167 multiplicado por 4,467744 = 0,018619

- 4,467744 menos 1 = 3,467744

Finalmente:

- M = 200.000 multiplicado por (0,018619 / 3,467744)

- M = 200.000 multiplicado por 0,005369

- M = 1.073,80 €

Por lo tanto, la cuota mensual serĂa aproximadamente 1.073,80 €.

Consideraciones adicionales

- Amortización: Durante los primeros años del préstamo, la mayor parte de la cuota mensual se destina al pago de intereses, y una parte menor al capital. A medida que avanza el tiempo, esta proporción se invierte.

- Impuestos y Seguros: Además de la cuota calculada, muchos prestamistas incluyen en la cuota mensual el pago de impuestos sobre la propiedad y el seguro de vivienda, lo que incrementa el importe mensual a pagar.

- Tipos de Hipotecas: Hay diferentes tipos de hipotecas (tipo fijo, tipo variable, etc.) que pueden afectar cómo y cuándo se recalculan las cuotas.

ASESORAMIENTO PERSONALIZADO

Si no puedes pagar tu hipoteca y necesitas asesoramiento profesional para analizar las diferentes opciones que tienes ponte en contacto con Atalanta y Abogadas para el estudio de viabilidad gratuito. Podemos ayudarte.

Preguntas Frecuentes: No Puedo Pagar mi Hipoteca

¿Qué debo hacer si no puedo pagar mi hipoteca?

Lo primero que debes hacer es contactar a tu prestamista tan pronto como sea posible para informarles sobre tu situaciĂłn. Muchas instituciones tienen opciones y programas para ayudarte a evitar la ejecuciĂłn hipotecaria.

¿Qué opciones tengo si no puedo pagar mi hipoteca?

Algunas opciones incluyen la refinanciación del préstamo, solicitar una modificación del préstamo, establecer un plan de pago temporal, o considerar la venta de la propiedad.

¿Qué es una ejecución hipotecaria?

La ejecuciĂłn hipotecaria es un proceso legal mediante el cual el prestamista toma posesiĂłn de la propiedad cuando el prestatario no puede cumplir con los pagos de la hipoteca.

ÂżPuedo quedarme en mi casa durante el proceso de ejecuciĂłn hipotecaria?

Generalmente, puedes quedarte en tu casa hasta que se complete el proceso de ejecuciĂłn hipotecaria y la propiedad se venda en una subasta. El tiempo que esto toma puede variar segĂşn las leyes locales y el prestamista.

ÂżPuedo negociar directamente con el banco?

SĂ, es posible negociar directamente con tu banco. Muchas veces, los prestamistas prefieren trabajar contigo para encontrar una soluciĂłn en lugar de proceder con la ejecuciĂłn hipotecaria.

ÂżNecesito un abogado para enfrentar una ejecuciĂłn hipotecaria?

No es obligatorio, pero contar con un abogado especializado en ejecuciones hipotecarias puede ayudarte a entender tus derechos y opciones, y a navegar el proceso legal.